AMFIE ACADEMY - Comprendre ce qu'est une obligation non complexe

AMFIE ACADEMY Comprendre ce qu’est une obligation non complexe

La diversité des obligations non complexes disponibles sur le marché signifie qu'elles peuvent constituer un investissement approprié pour une multitude de profiles d'investisseurs. Mais que sont exactement des obligations non complexes ?

Pour couvrir les coûts de financement, les entreprises ont toute une gamme de possibilités. Ils peuvent émettre du capital sous forme d'actions, des dettes par emprunts bancaires ou directement auprès d'investisseurs en émettant des obligations. Une fois que vous avez acquis une obligation, vous possédez un titre de créance, émis par un gouvernement, une entreprise ou une organisation internationale.

La plupart des obligations non complexes ont une maturité (une obligation sans maturité s’appelle une obligation perpétuelle). À maturité votre capital vous est remboursé (sauf si l’émetteur fait défaut).

La plupart des obligations proposent un coupon. Il s’agit d’un pourcentage de la valeur nominale de la dette et il est payé tout au long de la durée de vie de l’obligation (en principe à la fin de l’année ou du semestre). Les coupons peuvent être à taux fixe, déterminé au moment de l’émission ou à taux variable. L’avantage d’une obligation à taux variable est que le cours n’est pas exposé au risque de taux d’intérêt car le coupon est indexé au taux du marché.

Il existe une troisième catégorie d’obligation qui est appelée zéro-coupon et qui ne distribue pas de coupons mais capitalisent des intérêts qui seront payés à maturité. Ces obligations offrent un remboursement final supérieur à leur prix d’émission, ainsi votre rendement est généré par la différence entre le prix que vous avez payé pour l’achat de l’obligation et ce que vous recevrez à maturité.

Des obligations récemment introduites sur le marché primaire (et qui ne sont pas zéro-coupon), sont généralement émises « au pair » (par exemple à 100% de leur valeur nominale). Elles seront ensuite échangées sur le marché secondaire à un prix exprimé en pourcentage, reflétant l’attrait de l’obligation par les investisseurs.

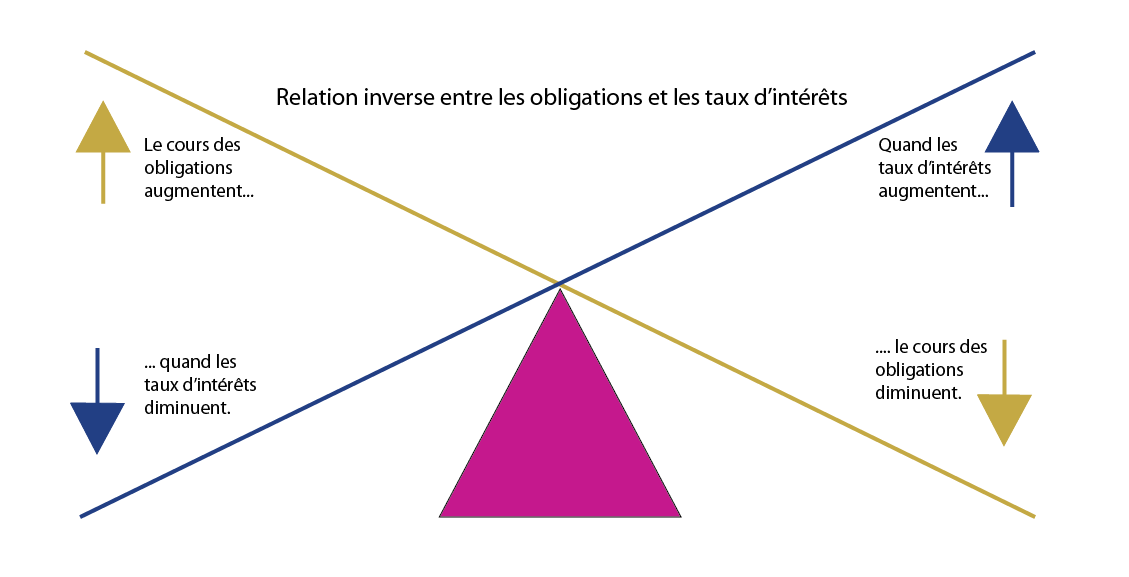

Un des avantages à investir dans les obligations est que l’investisseur connait à l’avance le rendement de l’investissement. Il s’appelle le Rendement à l’échéance et variera en fonction du cours de l’obligation. Quand les investisseurs manifestent de l’intérêt pour l’obligation, le rendement à l’échéance diminuera alors que cela générera une hausse de son cours. Cela se produit généralement quand les taux d’intérêts baissent. C’est à ce moment que les obligations anciennes vont devenir intéressantes, étant donné qu’elles rapporteront davantage que les obligations nouvellement émises.

À l’inverse, si l’intérêt des investisseurs diminue cela engendre une diminution du cours alors que le rendement à l’échéance augmentera. Le cours d’une obligation diminuera lorsque les taux d’intérêts augmentent car l’acquisition d’obligations de qualité similaire et nouvellement émises et dont la rémunération sera plus élevée, sera plus intéressante pour les investisseurs. En d’autres termes, il s’agit d’une relation inverse entre les obligations et les taux d’intérêts.

Lors de notre prochaine revue, nous aborderons les différents types de risques associés aux obligations et également la notation des agences qui tentent de mesurer la qualité des différentes obligations.

Cet article est proposé à des fins éducatives seulement. L’AMFIE ne sollicite aucune action de votre part sur la base de cet article qui ne constitue pas une recommandation personnelle ou un conseil en investissement.

Dans le cadre de la gestion de la trésorerie de l’AMFIE – Hors Bilan, l’Association exclut tout produit spéculatif (matières premières, métaux précieux, options, obligations convertibles). Les catégories de produits financiers dans lesquelles peut investir l’AMFIE sont listées à l’article 4 du mandat de gestion discrétionnaire.